不宜夸大地方投融资风险

观点 · 2010-06-28

返回地方政府投融资平台是应对国际金融危机最为活跃的融资主体。

到2010年,海外市场、国内金融市场,都对地方政府投融资平台的融资风险忽然变得异常担心甚至恐慌起来。

有不少机构投资者认为,地方政府投融资平台融资额的迅速增长,会带来银行信贷风险的迅速上升。同时,房地产市场的调控降低了地方政府的收入,进而会降低地方政府投融资平台的负债偿还能力,导致地方政府的财政风险。

实际上,忽视地方政府投融资平台的融资风险是不对的,但是过分夸大地方政府投融资平台的融资风险,同样也是不客观的。这种过分夸大往往没有注意到地方政府投融资平台在中国经济运行中的一系列特性。例如,商业银行对于占据70%以上的县级地方政府投融资平台一直持十分谨慎的态度。在地方政府投融资平台的融资结构分布中,财政偿还能力较强的省市级投融资平台的融资占据主要比重;土地收入占地方政府收入超过50%的城市在中国屈指可数,绝大部分城市的财政收入结构是多元化的,对土地收入的依赖程度相对有限。

在当前体制下,我们对地方政府投融资平台应该加以规范化,而不是妖魔化。地方政府投融资平台确实是2009年应对国际金融危机过程中最为活跃的融资主体。受4万亿元投资计划的刺激和在积极财政政策以及适度宽松货币政策的推动,2009年各地方政府纷纷举债进行大规模基础设施建设,从而导致地方融资平台债务规模剧增,引起了广泛关注。

但是,相关监管机构已开始着手对地方融资平台的风险管理。2009年下半年地方政府投融资平台的新增贷款已呈现冲高回落、增幅放缓的趋势。

在2010年初召开的国务院第四次全体会议上,温家宝总理曾在讲话中提出:“尽快制定规范地方融资平台的措施,防范潜在财政风险”。在政府及相关监管机构的调控下,预计地方政府融资会有所收缩,各商业银行在新增贷款控制方面,将减缓对地方融资平台的信贷审批,在增量放贷方面对地方融资平台的风险控制将进一步增强。

在中国推进城市化的进程中,地方政府通过地方投融资平台进行融资,有其内在的必然性,不能一概否定。从一般意义看,地方政府之所以通过大量设立融资平台进行融资,主要是由于在中国分税制财税体制下,中央和地方的事权和财权的分配出现了事实上的事权的重心下移和财权的重心上移,从而导致地方政府事权和财权的不对等。

同时,中国转移支付制度尚不完善,因此在中国城市化加快发展阶段,地方基础设施建设投入较大,从而导致大部分地方政府可支配财力无法满足庞大的资金需求,惟有寻求外部融资。

地方融资平台急剧增长的风险,大致来说主要体现在两个方面:一是与地方财政相关的风险;二是如果地方融资平台破产,将会波及相关金融机构。

在风险防范方面,可从以下几方面进行:

首先,应完善中国财税体制,平衡地方政府事权和财权,降低地方政府对外融资的依赖性,并摸清地方政府债务规模,制定合理的债务风险控制标准。

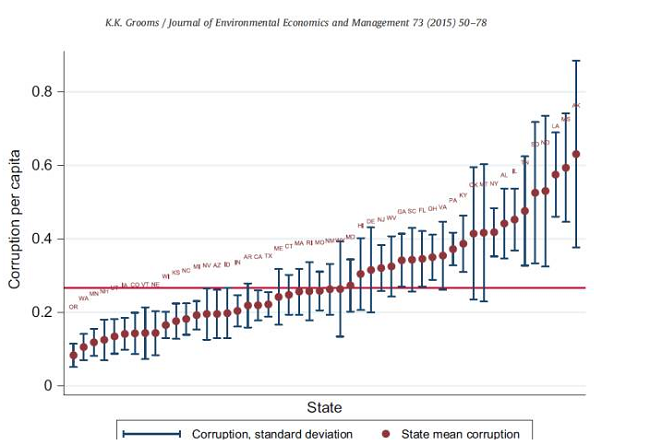

第二,在防范风险的同时,需要对不同地区分类对待。虽然地方政府融资风险有所上升,但并不是所有地方都存在着同等风险。

第三,应当区分不同类型的融资平台,实行分类管理。

第四,引入市场约束机制,鼓励地方融资平台通过资本市场进行融资,减少银行系统风险的积聚。