全球经济危机周年反思

观点 · 2008-08-01

返回本文作者是哈佛大学(Harvard University)经济学教授、国际货币基金组织(IMF)前首席经济学家。

随着全球经济危机迎来它一周年的纪念日,现在是时候进行重新审视了:不仅要重新审视应对危机的策略,还有那些策略所依据的诊断。难道现在还看不出,当今世界面临的主要宏观经济挑战是对大宗商品的过度需求和金融服务的过度供给吗?如果明白了这一点,那么,现在是时候停止在阻碍金融体系整合重组的同时,通过政府投资刺激总需求了。

世界大宗商品价格的急剧飙升,是全球经济仍然增长过快的初步证据。这中间不存在任何险恶阴谋。世界刚刚经历了现代史上可能最为壮观的增长繁荣期。大宗商品供应商发现,即便价格已经大幅上涨,但他们要跟上需求却愈加困难——鉴于21世纪以来全球经济的大幅增长,这也没有什么可惊讶的。

对于许多大宗商品来说,尤其是能源和金属,新供给需要5至10年的较长时间才能交货。原则上,需求的反应理应更加迅速,但由于迅速增长的新兴市场补贴繁多、市场扭曲变形,需求的反应变得非常迟钝。

由于不存在重大的全球衰退(经济衰退几乎必将导致大宗商品价格大跌),可能将需要经历几年的子趋势增长,才能重新将大宗商品的供需平衡在趋势价格水平上(油价或许能从现在的每桶124美元降至每桶75美元)。在此期间,如果世界所有地区都试图通过宏观经济刺激保持高增长,其主要后果将会是更高的大宗商品价格,以及在不太远的将来最终出现更严重的经济崩溃。

考虑到上世纪70年代的经历,令人惊讶的是众多决策者和经济学者仍然相信,政府政策应该以推动需求增长为目标。在美国,增长的需要使得大规模退税、大幅降息和不断扩展的金融机构救助网络合理化。中国领导层在短暂地假装把通胀作为首要问题之后(主要体现在通过人民币的短暂加速升值),又重新将增长明确作为第一要务。其它多数新兴市场都采取了大体相似的手段。

美元集团各国都盲目仿效了美国的扩张货币政策,甚至在经济快速增长对通胀造成巨大上行压力的中东等地区也是如此。在主要区域中,只有欧洲在欧洲央行(ECB)的引领下,至今拒绝加入采取刺激经济政策的队伍。然而,随着欧洲增长减速,欧洲央行也面临区内外日益增加的政治压力。

单个国家或许能从这种美国式的宏观经济刺激方案中获得短期的增长收益,虽然这也是以放宽通胀预期为代价,但稍后可能还要为重新稳定通胀付出巨额成本。但如果所有地区都试图扩大需求,那么,甚至连短期利益都将很少。大宗商品的约束将限制全球范围内的实际产量反应,而大部分过度需求将发展成为更高的通胀率。

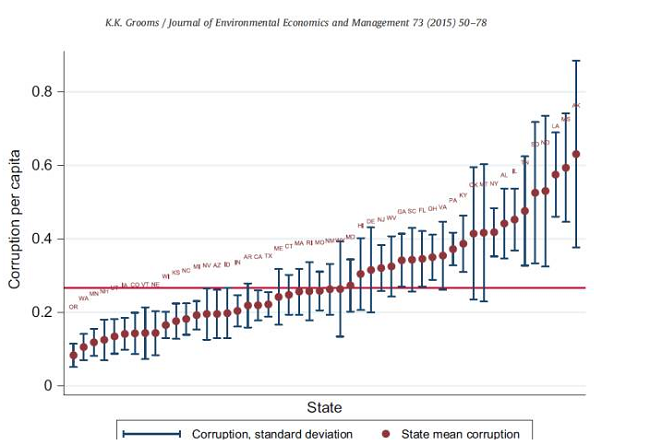

一些中央银行家辩称,只要工资增长保持稳定,就没有什么好担心的。的确,全球化导致缺乏技术的劳动者在全球收入中的份额继续缩水。但随着商品价格上涨,工资上涨的压力最终将随之产生。正如卡门•莱因哈特(Carmen Reinhart)和我在对国际金融危机史的研究中指出的那样,世界每个政府早已经显示出,在得到现代工会的协助以前,它们完全有能力造成极高的通胀率*。

不断加深的金融危机,是否可以作为全球扩张性宏观经济政策的合理解释呢?在高通胀肆虐的新兴市场难以找到论据,但即便是危机中心国家,论据的存在也愈加可疑。价格稳定目标不能无限期地让步于拯救行动。保持数年的高通胀,以帮助住房拥有者和金融机构,不管这种措施多么符合一时之需,都必须将这种收益与稍后为了重新稳定通胀预期而付出的长期成本进行权衡比较。同样,让纳税人不断承担随之产生的日益增加的债务(比如对美国房贷巨头房利美(Fannie Mae)和房地美(Freddie Mac)增加的援助),也不是理所当然的。

事实上,如果不允许金融公司停业破产,各国央行和监管者如何才能实现金融行业的收缩,从而与抵押贷款证券化和衍生产品相关关键业务的急剧缩减相匹配呢?或许监管者希望各家公司能全面收缩10%至15%。但在任何行业,都很少有这样的整合方式。恰恰相反,最弱的公司将倒闭,它们的健康部分或被接管,或被运营更佳的机构推到一边。难道每一次破产都代表一次危机吗?

航空行业经常经历运力过剩的时期,行业巨头倒闭的倒闭、合并的合并。然而,正如其它许多行业一样,我们已经逐渐适应这种创伤,并学着接受。但每次银行业经历整合,都将整个国家扣做人质,这样是否正确?随着主要央行将折扣窗口延展至结构复杂、业务种类不断发展并波动不定的投资银行,“危机”整合必定将变得愈加频繁。

出于无数技术和政治原因,在经济繁荣期,对金融市场的监管永远不会足够严厉。这就是为什么。在萧条时期实施更加严格的监管十分重要,这样,投资者和公司高管才有理由对风险予以严肃关注。如果不允许运营不佳的金融机构在衰退期关门,那到底什么时候它们才能获准倒闭呢?

当然,今天的这种混乱局势是多年酝酿而成的,而且没有简单、无痛的退出策略。但引进更多银行业监管规定的需要,正是决策者为什么在这个时刻必须放弃扩张性宏观经济政策、并接受在如此惊人的繁荣期过后必然跟随经济放缓的另一个原因。对多数央行来说,这意味着要大幅加息以抗击通胀。对财政部来说,这意味着要坚持财政规定,不要屈服于退税和燃料补贴的诱惑。决策者为了避免常见的供应危机型经济衰退而做出积极努力的时候,正在拿通胀和预算规定冒极大的风险,这可能会最终导致一场严重得多、延续时间更长的经济低迷。

*《时代不同了:800年金融危机概观》(The Time is Different: A Panoramic View of Eight Centuries of Financial Crises),美国国家经济研究局(NBER)研究论文13882号,2008年3月